死亡時の生命保険として、不動産投資という選択肢もありますよ。というお話です。

先日読んだ東洋経済によると、不動産投資が生命保険代わりになるという認識が、どうも最近、20代から30代の社会人の間でも流行っているようですね。

生命保険とは

生命保険の目的を明確にしておきますと、

- 一家の大黒柱が亡くなった際に、

- 残された家族の生活費を保障するために、

- 一定額のお金をもらうための保険会社のサービスです。

よくある生命保険の例

生命保険の例としてはこのようなものがあります。

- 「40歳の会社員で60歳までに亡くなった場合に2,000万円のお金が出ますよ。」という定期死亡保険は、

- 掛け捨てで5,000円から6,000円くらいの保険料が毎月かかります。

- 60歳までに存命していれば、20年の掛け捨て保険料の合計支出は120万円〜144万円となります。

- 61歳で亡くなっても2,000万円が貰えませんし、

- 払った保険料が部分的に返還されることもありません。

61歳以降も保障したい場合は、65歳や70歳まで保障期間を延ばした契約も可能です。ただし、月々の支払いは上がっていきます。

このような定期死亡保険は、子供が独立するまでとか、退職して年金をもらえるようになるまでのように、一定期間における死亡時の家族の生活費を保障するためのホケンとして、目的を割り切って利用することが可能です。

ライフネット生命の見積もり

最近は携帯電話料金プランを選ぶのよりも簡単に保険プランを選んで保険料をオンラインで見積もることができてしまいます。

見積もりに納得すれば、そのままオンラインで契約もできます。

最近のCMで話題の[ライフネット生命]にて、

- 40歳から年金受給開始の65歳まで

- 2,000万円の定期死亡保険の条件で

保険料の見積もりをシミュレーションしてみた結果がこちらです。

メットライフ生命の見積もり

[メットライフ生命]の場合はこちらのようになりました。こちらは健康状態も入力できるので、健康的な人は保険料を抑えられるのかもしれません。

ここまでの記事の内容で納得して生命保険に入ろうと思われた場合は、以降の記事を読む必要はありません。

ですが、私はこのような生命保険に加入していません。せっかくですので、以降に紹介する他の方法も読んで頂ければと思います。

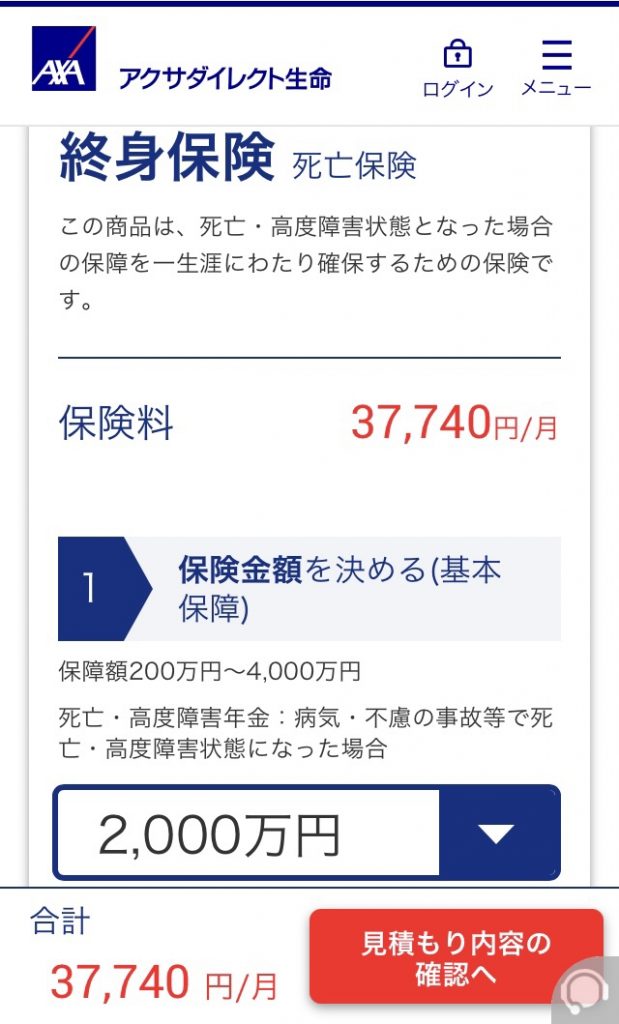

終身死亡保険もあるけども

定期死亡保険があるならば、終身死亡生命保険というものもあります。

- いつか亡くなったときに、必ず2,000万円が払われるというものです。

- 掛け捨てとはいえ最終的に2,000万円が家族の手元に残りますので、

- 支払った保険料も無駄にはなりません。

条件は今までと同じで

- 1981年生まれ(40歳)で、

- 2,000万円のときです。

保障がずっとですが、支払いもずっとです。

- 80歳まで約3.8万円を払い続けると

- 40年で1,824万円の掛け捨て保険料です。

- 80歳で亡くなると、残された家族が2,000万円もらえます。

とはいえ、見ての通り、ほぼ掛け捨て保険料ともらえる金額に近い金額です。

ここまで長生きするのであれば、もはや保険というより終身「貯金」ですね。

亡くなったときに残された家族が必ず2,000万円を貰えるとはいえ、ここまでの多額の保険料を支払う必要があるのでしょうか?

保障が一生涯という、終身死亡保険はこのようなものですが、あなたは満足できるでしょうか?

私は、なんだか納得いかない気持ちになりました。ですが安心してください。このもやもやを解消できるかもしれない方法も紹介したいと思います。

不動産投資のが生命保険の代わりになる

いきなり不動産投資の話が出てきても、唐突ですよね?じつは、

- 不動産投資のために銀行から2,000万円以上の借金して

- 都内のワンルームマンションを購入して賃貸経営をすると、

- いざ本人が亡くなったときに銀行の借金が帳消しになる仕組みがあります。

この仕組みを利用する行為自体が、生命保険の代わりになってしまいます。具体的には、

- 不動産投資を始めてすぐに本人が亡くなると、

- 借金が帳消しになり、

- 家族へ都内のワンルームマンションが相続されます。

- これを売却しても2,000万円弱のお金が入りますし、

- 賃貸経営を継続して月々5万円〜6万円の手取り収入を確保し続けることもできます。

- ちなみに、ワンルームマンションを2件購入すると、貰える金額もこの2倍です。

この銀行からの借金帳消しの仕組みが保険代わりとなるのですが、これ自体は不動産投資の側面でしかありません。

不動産投資自体の本質についても詳しく知りたい場合は、他の記事も参考にしていただければと思います。

団体信用生命保険が借金を帳消しにします

どうして銀行からの借金が帳消しになるのかというと、答えは団体信用生命保険です。

- 銀行から借金する際に、銀行の貸し倒れリスクを保障するために

- 団体信用生命保険に加入させられます。

- 生命保険と言うだけあって、本人が死亡した際に銀行への借金を肩代わりしてくれるものです。

- 銀行の借金を完済できて、残された家族にも不動産資産を残すことができるわけです。

それってお高いの?

不動産投資は、購入したワンルームマンションを人に貸して、家賃収入を得るのが基本です。

初期費用は70万円程度

- 物件購入の初期費用として、まずは60万円〜70万円程度必要です。

- さらに物件購入の翌年に不動産取得税として10万円~20万円程度必要です。

- 物件購入の初期費用60万円~70万円の20%である12万円~14万円が、確定申告の還付金として戻ってきます。

不動産投資の収支

その後は、月々の家賃収入から

- 銀行のローン返済

- 管理費

- 修繕積立金

- 固定資産税

を払うのですが、余れば収入、足りなければ支出となります。

収入か支出になるかは、条件次第なので一概には言えません。条件というのは、

- 物件の選び方次第で、家賃と管理費等の条件が決まります

- 銀行とのローン契約で、頭金の金額と金利により、月々のローン返済額が決まります

2021年時点なら、

- 頭金無しで35年返済のフルローンを組んでも、

- 月々5,000円程度の支出という条件で不動産投資を始める事ができるようです。

繰上返済マジック

とはいえ、自分の努力で収支の改善は可能です。

収支をプラスにしたければ、ローンの繰上げ返済を利用して、月々の支払額を圧縮すると良いでしょう。

- 35年ローンの場合、だいたい5年以内に繰上げ返済すると、

- 100万円ごとに3,000円前後だけ、月々の返済金額を下げる効果がありますので、

- 100万円を2回ほど繰上げ返済すると、さきほどの月々5,000円程度の支出をプラス1,000円の収入にすることもできます。

100万円以外の場合でローンの圧縮効果を試したい場合は、[ローン計算]のサイトで、借入金額の条件を2,000万円から下げてみたときのローン返済額の減り具合を試してみると良いでしょう。

他にも必要な支出

他にも、

- 空室時には家賃収入が無いのでその分を自分で補ったり、

- 設備が故障すれば、修理費を出すこともありますので、

予備費を積み立てておくことも考えておくとよいでしょう。

借金を完済すると

- 借金を完済するまで毎月5,000円程度を35年間払うと約210万円の支出です。

- 完済するともともと2,000万円だったマンションが銀行から離れて100%自分のものになります。

- 35年分、古くなったことを反映して、元の価格の3割減で売却しても手数料を引いて1,400万円弱にはなるでしょう。

- このように、ローンの支払いが終わっても終身生命保険に近い保障内容を得ることができます。

それにもかかわらず、支払額をぐっと抑えることができるのです。

そのためのコストは以下のものだと思います。

- 費用を抑える代わりに使ったものは、本人の会社員や公務員としての社会的地位に裏付けされた信用力となります。

- 付け加えると、空室リスクや修繕リスクに耐える必要もありました。

まとめ

いかがでしょうか。このブログにしては長めの説明ではありますが、不動産投資の説明としてはほんの一部ではありました。

このように、生命保険としても機能しつつ、終身死亡保険よりずっと割安で、終身死亡保険のように手厚いリターンが得られる仕組みとして不動産投資というものもありますよ。ということを紹介させていただきました。

最後まで読んで頂きありがとうございます。