東京都心の新築ワンルームマンションの価格高騰が叫ばれており、十分にキャッシュフローを確保することが難しい状況になっています。

新築ワンルームマンションをフルローンで購入すると、ほぼ確実にマイナスキャッシュフローとなるでしょう。そんな状態で不動産投資を始めるのは正気の沙汰では無いように思います。

新築ワンルームマンションでプラスキャッシュフローを出すには、頭金を500万円〜1,000万円も投入する必要がありますが、実現が簡単な方法ではありません。そのため、もはや中古ワンルームマンションじゃないとプラスキャッシュフローを出すのは難しい状況になってきました。

このような損得勘定をするためには、物件をいくらで買えば良いのかシミュレーションする方法を、本ブログ記事にて紹介したいと思います。

プラスキャッシュフローにできる物件価格の目安

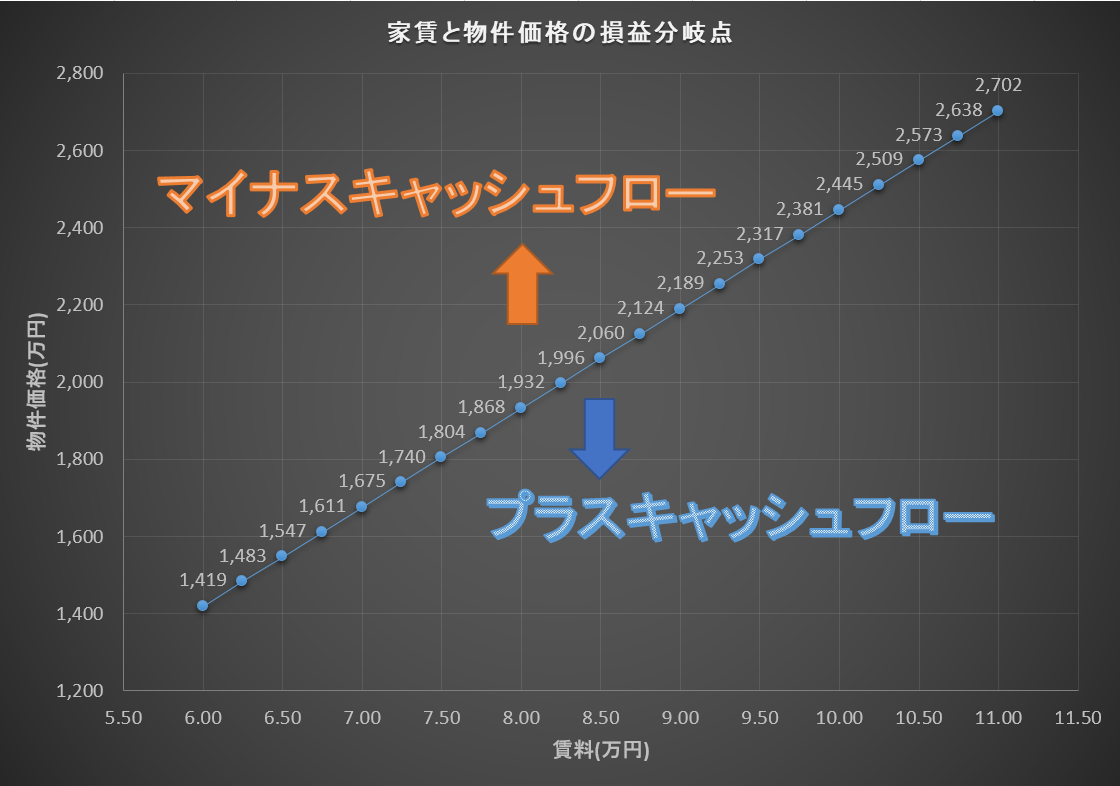

先に結論から述べますと、物件の家賃収入に対してキャッシュフローがゼロになる物件価格は以下のグラフのようになります。導出条件は後述します。

これによると、家賃8.5万円/月の物件をフルローンで購入する際、物件価格が2,060万円を超えるとキャッシュフローがマイナスになることを目安として示しています。

新築でも中古でも、融資額がこの価格になるまで頭金を入れるか、購入後に繰上返済するか、そとそも価格交渉で希望の価格になるまで買わないなどして、キャッシュフローを改善することをお勧めします。

物件価格の損益分岐点の計算方法

家賃収入から支出を差し引いたものがキャッシュフローとなります。主な支出としては以下の通りです。

- 管理費等(管理費、修繕積立金、賃貸管理委託費)

- 固定資産税

- ローン返済

管理費や固定資産税は物件によって異なりますが、都心のワンルームマンションとして以下の数字を仮定してみます。

- 管理費等 = 家賃の15%

- 固定資産税 = 約4,000円/月 (年払いを12等分)

ローンの条件は下記の仮定をします。

- 融資額 = 物件価格(フルローン)

- 融資期間 = 35年

- 年利 = 2%

これにより、元利均等返済の月々の返済額から融資額(フルローンの場合、物件価格に相当)を逆算により求めることができます。

月々の返済額を、キャッシュフローがちょうど0になる金額とすると、導出される融資額は、キャッシュフローが出るか出ないかの損益分岐点となる融資額となります。フルローンの場合は、損益分岐点となる物件価格そのものを導出できたことになります。

年利条件ごとの物件価格の損益分岐点は?

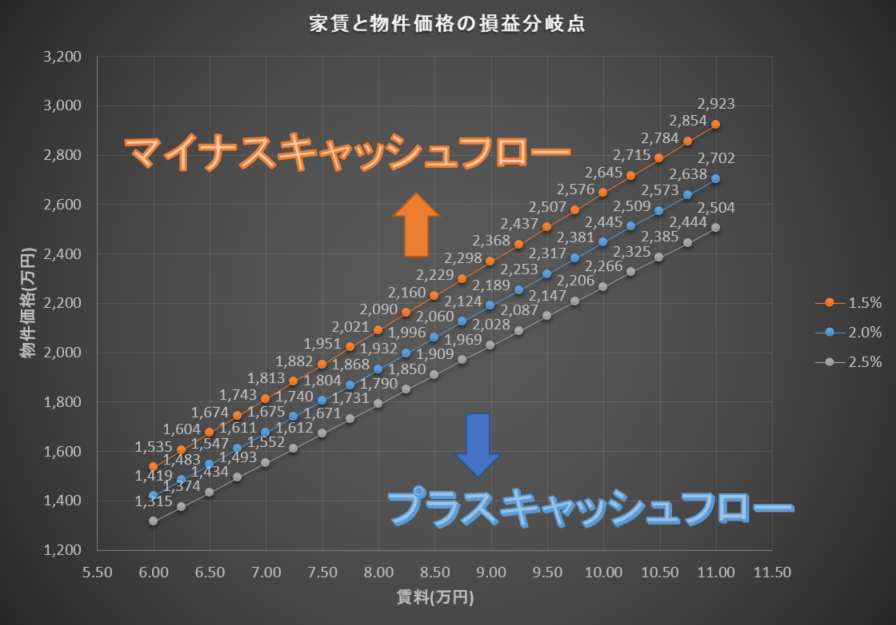

金利の条件を変更したときの損益分岐グラフを作成することもできます。

シミュレーション結果のグラフは、以下の通りとなります。

年利が下がるとローン返済金額が下がるため、損益分岐点の物件価格が上がるということが分かるかと思います。

キャッシュフローごとの物件価格の損益分岐点は?

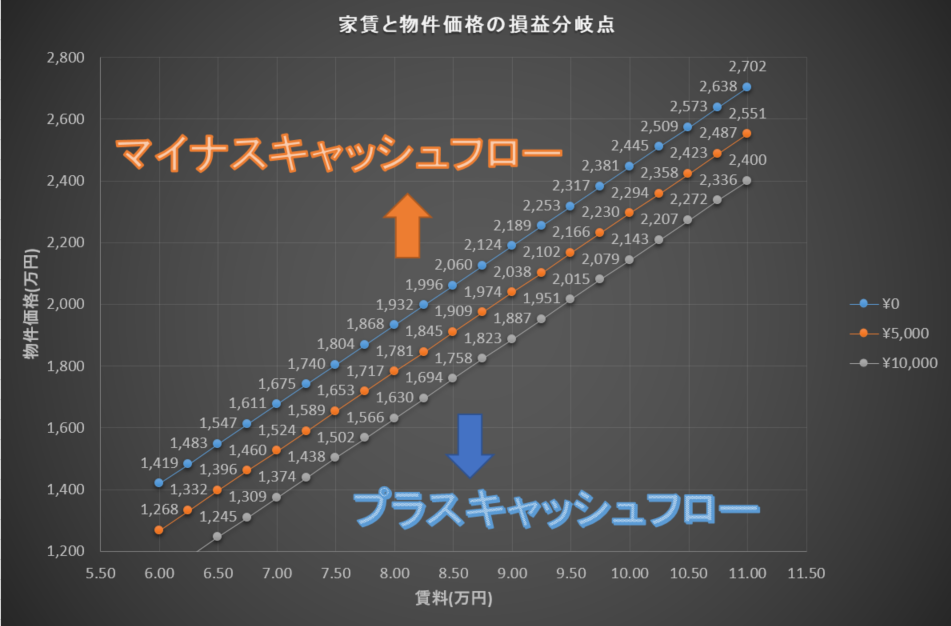

同様に、目標とするキャッシュフロー条件を変更したときの損益分岐点も作成できます。

シミュレーション結果は以下の通りとなります。

ターゲットのキャッシュフローのプラスを増やすごとに、損益分岐点の物件価格は下がっていきます。

これは、キャッシュフローを多く得たかったら、物件を安く買うか、頭金を多く入れよ。ということを表しています。