実家が資産家という場合は、相続税がどのくらいかかるのか、生前贈与した方が良いのか気になると思います。

特に目立つのは、実家を相続するときに相続税が気になると思います。ここでは、相続税計算の元になる、実家の相続税評価額を試算する方法を紹介したいと思います。

ちなみに、賃貸経営としてマンションを貸し出している場合は[相続税の計算で、賃貸不動産の評価額はどこまで下がる?]にある通り、購入価格の約1/3となります。

相続税評価額の基本的な考え方

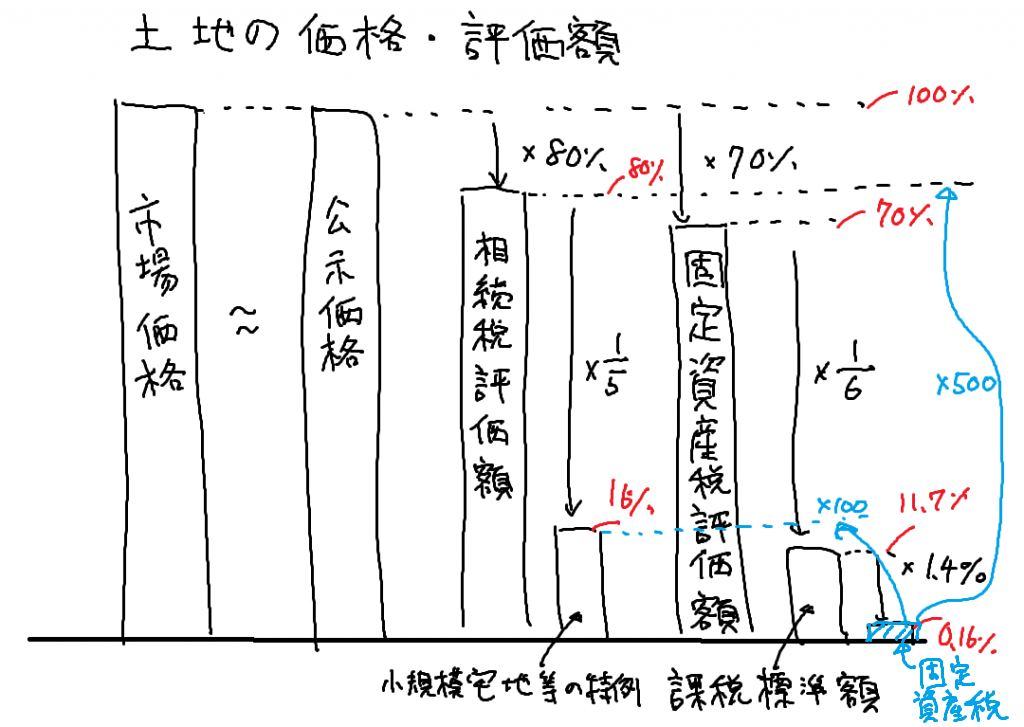

相続税評価額の求め方は、基本的に以下の考え方で求めることができます。

- 換金性の高い資産は額面そのままが相続税評価額となります。

- 実家については土地と建物に分けて考えることになりますが、毎年送られてくる固定資産税通知書に付属する明細を見れば分かります。

- 実家の土地部分の相続税評価額は土地部分の固定資産税に対して約500倍を掛けたものとなります。これは市場価格の約80%程度となります。

- 実家に居住している人が相続する場合は上記の評価額に対して1/5となり、土地部分の固定資産税の約100倍となります。これは市場価格の約16%程度となります。

- 実家の建物部分の相続税評価額は、建物部分の固定資産税の約70倍が相続税評価額となります。この価格の市場価値との一致性や連動性は、なんとも言えません。

- 実家の土地部分の相続税評価額は土地部分の固定資産税に対して約500倍を掛けたものとなります。これは市場価格の約80%程度となります。

固定資産税から相続税評価額を計算する

毎年4月か5月頃に送付される固定資産税納付表を手元に用意してください。

固定資産税は土地にかかる部分と建物にかかる部分に分けることができ、別々に算出します。

- 土地部分の固定資産税 × 500

- 建物部分の固定資産税 × 70

- これらを合計します。

例えば、

- 土地 3万円 × 500 = 1,500万円

- 建物 10万円 × 70 = 700万円

- 合計 2,200万円

ただし、土地は200平方メートル以内、建物は新築から5年経過後を前提としています。

建物部分は5年以内の新築マンション、3年以内の新築戸建ての場合は建物部分の固定資産税が1/2になる軽減措置があるため、新築の場合は建物部分を2倍にしましょう。

- 建物部分の固定資産税 × 140

- 建物 5万円 × 140 = 700万円

小規模宅地等の特例を適用する

小規模宅地等の特例を適用すると土地の相続税評価額を80%減らして1/5に、することができます。詳しくは[相続税評価額を最大80%も下げられる「小規模宅地の特例」を日本一分かりやすく解説!?]が、参考になります。

そうすると、以下のような計算となります。

- 土地 1,500万円 / 5 = 300万円

- 建物 700万円

- 合計 1,000万円

ただし、小規模宅地等の特例を適用するには、以下の条件があります。

- 相続する人が、もともと亡くなった親と同居していたこと

- 330平方メートルまでの土地に適用され、それを超えた分は適用対象外

1人で相続する場合でも3,600万円までの相続においてはは相続税は無税です。相続財産として1,000万円分の実家と併せて、現金など金融資産がプラス2,600万円まではの場合には相続税は無税となります。

参考:路線価から求める方法

ちなみに、相続税評価額を固定資産税から求めるには以下の関係性を利用しています。

- 相続税評価額は市場価格の約80%

- 固定資産税評価額は市場価格の70%

- 市場価格は公示価格とだいたい一致する

ただし、必ずしも一致するとも限りませんので、相続税評価額をダイレクトに計算する方法があります。

詳しくは、[実家の土地の相続税評価額を路線価から計算する]をご参照いただければと思います。