ワンルームマンション投資を始めたはいいものの、大きな節税効果が見込めるのは1年目くらいのものです。

2年目からは大して節税にならないですが、そのまま5年も放っておくと、税引前キャッシュフローのプラスを逆転してマイナスになるほどに納税額が増えていき、税引後キャッシュフローがマイナスとなる状態に突入するおそれがあります。

このブログ記事では、その原理と対策について、整理したいと思います。

不動産投資のデッドクロスを理解するために

不動産投資のデッドクロスについて理解するには、まず

- 税引前キャッシュフロー

- 税務上の損益

- 税引後キャッシュフロー

について理解する必要があります。

そのためにはまず、ワンルームマンション投資における税金の仕組みから説明していきます。

「税引前キャッシュフロー」は目に見える現金の収支

ワンルームマンション投資では、目に見える税引前キャッシュフローの損益に対して課税されるのではありません。

税引前キャッシュフローの計算については、当ブログ記事[不動産投資の収支をシミュレーションする方法]もご参照ください。

都心のワンルームマンションの投資において、収支がプラスになりそうか、マイナスになるならどのくらいか、などを見積もるために、かんたんに計算する方法を整理したいと思います。 これは、[不動産投資の節税の仕組み]の記事で触れたキャッシュフロ[…]

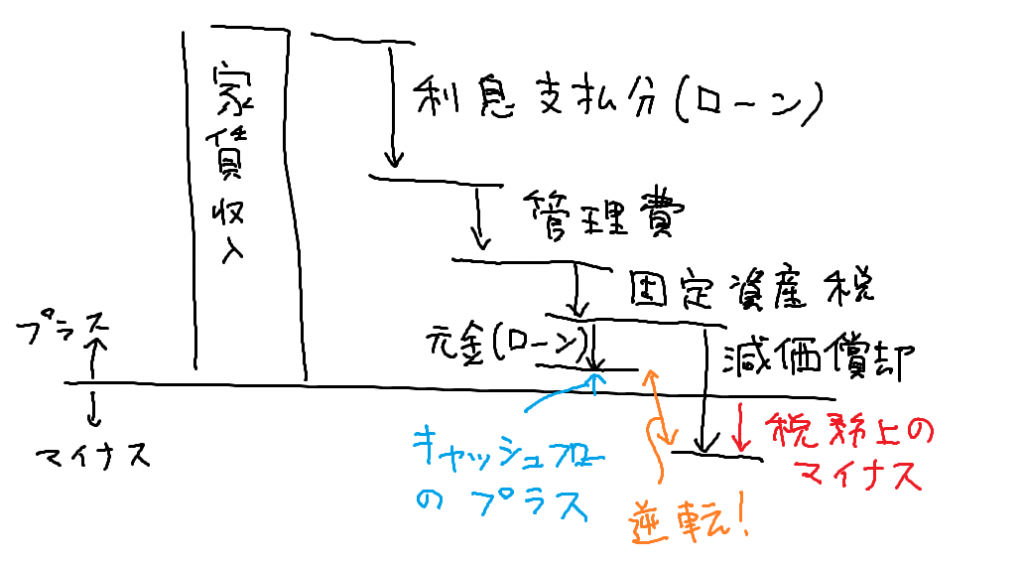

税引前キャッシュフローは、家賃収入から実際に出ていく金額をもとに計算します。

出ていくものとしては、

- 管理費、修繕積立金

- 固定資産税

- ローンの利息

- ローンの元金

となります。

「税務上の損益」は収入と経費の計算結果

ワンルームマンション投資における税金は、銀行口座などの残高として目に見える税引前キャッシュフローではなく、計算結果として見える税務上の損益に対して課税されるのです。

このうち、ローンの元金は一旦手元からは離れるものの、ローンの残債を減らし、減らした分だけ純資産を増えますので、目に見える現金が目に見えない資産に形を変えただけで税務上はプラスマイナスゼロの扱いとなります。

その一方で、購入した物件の建物自体と設備(給湯器やキッチン、エアコンなど)は、年数が経つごとに価値が下がっていくものとし、価値が下がる分を減価償却費として目に見えない支出として経費として扱うことができます。

税務上の損益を計算においては、税引前キャッシュフローうち、ローンの元金返済部分の代わりに、減価償却費を引くことで計算できます。

そのため、キャッシュフローの損益はプラスでも、税務上の損益はマイナスという逆転現象もありえます。

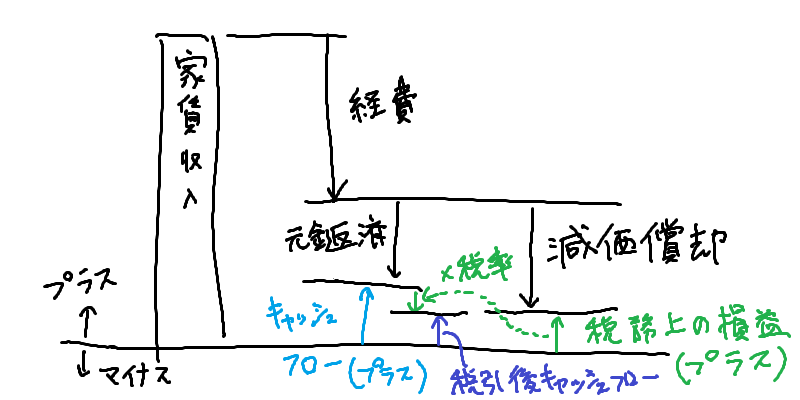

「税引後キャッシュフロー」は還付または納税後の手取り

税務上の損益がマイナスになると、会社員としての所得と通算することで個人の最終的な所得を減らす効果があります。所得が減った分だけ所得税が還付されたり、翌年の住民税を減らすといった節税効果があります。

詳しくは当ブログ記事[不動産投資による節税の仕組み]もご参照ください。

収入が高くなると、不動産投資の勧誘が増えてきます。 「不動産投資すると節税になりますよ」というのが決まり文句です。 ファイナンシャルプランナーの勉強を通じて、どうして節税になるのか?が分かってきたので、ここで整理したいと思います。 […]

ワンルームマンション経営において目指すべきは、税引後キャッシュフローのプラスの状態だと私は思います。ローンを減らして完済に近い状態へ一日でも早く近づくことで、自分年金の形成を安全に進めることができると思います。

税引後キャッシュフローを、図を用いて説明します。

税務上の損益がプラスの場合、個人の所得に応じた所得税率を掛けた金額が納税となります。この納税分を税引前キャッシュフローから差し引いた金額が税引後キャッシュフローとなります。

ワンルームマンションの賃貸経営として、税務上の損益(プラス)に対して納税し、税引後キャッシュフローもプラスであるという状態が理想的な賃貸経営だと思います。

それぞれの損益の計算を整理すると以下のようになります。

- 税引前キャッシュフロー = 家賃収入 - 経費 - 元本返済額

- 税務上の損益 = 家賃収入 - 経費 - 減価償却費

- 税引後キャッシュフロー = 税引前キャッシュフロー - 税務上の損益 × (個人の所得税率 + 住民税率10%)

不動産投資のデッドクロスとは?

デッドクロスとは、「ローンの元金返済部分」が「減価償却費」よりも多くなること。といった説明をよく目にしますが、私はこれの意味が直感的に理解できませんでした。なぜなら、これはデッドクロスを決定づける数字だけを抜き出して比較したものであって、全体像を表していないからです。

デッドクロスを分かりやすく説明すると、目に見える「税引前キャッシュフロー」よりも、計算上の「税務上の損益」が多くなり、見た目の手取り以上に納税する可能性が出てくる状態。とあえて表現したいと思います。これで全体像が見えやすくなったと思います。

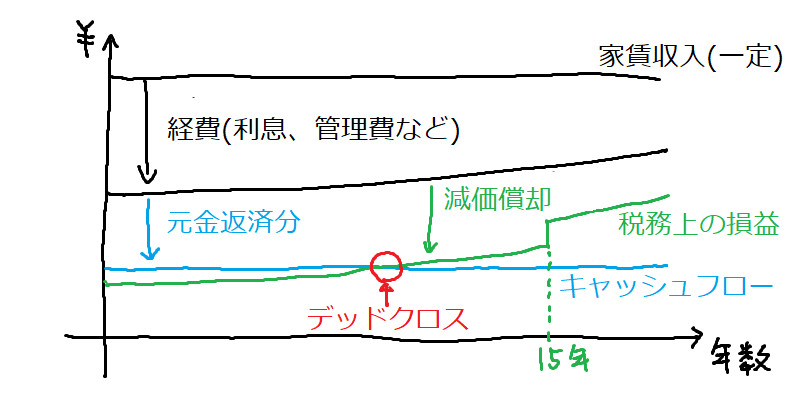

ワンルームマンションの保有を続けていく場合、仮に家賃収入と管理費、固定資産税が一定だったとしても、税引後キャッシュフローは時間の経過とともに減ってしまいます。その理由として、税務上の損益の毎年の上昇に原因があります。

- 税引前キャッシュフローは(ほぼ)一定を推移する

- 元利均等返済ローンの毎月の返済額である利息と元金を金額は一定なので、キャッシュフローは一定に見えます。

- しかしながら、毎月の返済額のうち利息に当たる部分は徐々に少なくなっていきます。

- その分、元金返済に当たる部分は、徐々に多くなっていきます。

- 税務上の損益は時間が経つにつれて増加していく

- 減価償却費のうち、設備部分にあたる金額は15年で償却しますので、15年以降は減価償却費が、ガクッと少なくなります。

- 当初15年は減価償却費は一定ですが、利息を含む経費部分は徐々に減少していきます。

- 家賃収入から経費と減価償却費を引いた税務上の損益は徐々に増えていきます。

これらの効果により、キャッシュフローの損益には影響しないものの、税務上の損益は徐々にプラスに向かって進んでいきます。

税引後キャッシュフローは税務上の損益が増大していくことに連動して、どんどん減少していくこととなります。

不動産投資のデッドクロスのシミュレーション例

2022年からワンルームマンション投資を開始した場合を考えてみましょう。

- 物件価格 2,070万円(フルローン)

- 金利1.6%, 35年ローン

- 家賃 83,500円/月

- 管理費等 14,380円/月

- 固定資産税 44,300円/年

- ローン返済額 64,399円/月

- 収支 +500円/月

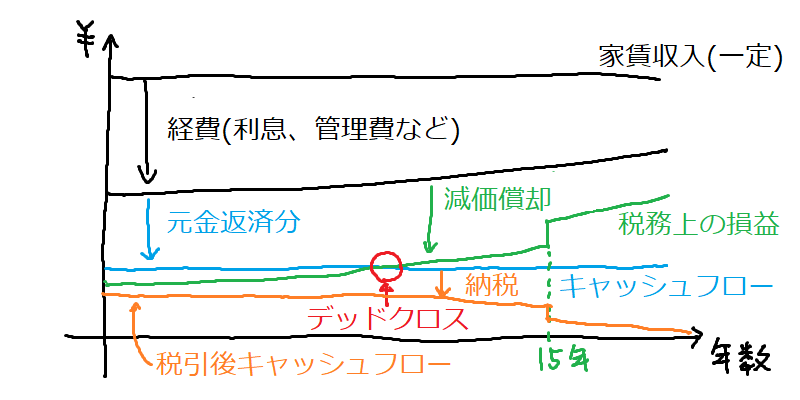

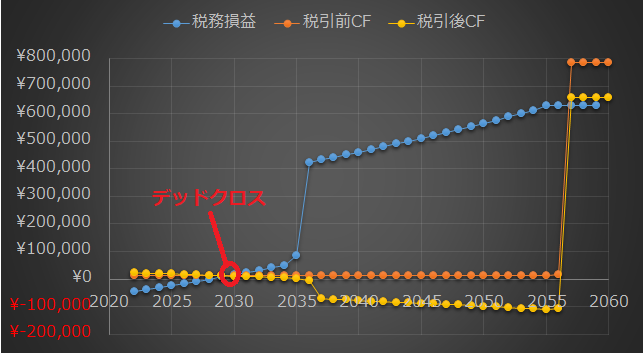

グラフより、9年目の2030年にデッドクロスを迎えています。

デッドクロスを迎えてからすぐに税引後キャッシュフローが悪化しているわけではありません。

2037年にワンルームマンション取得から16年目を迎えたときに、一気に税務上の損益が上がり、これにより税引後キャッシュフローがマイナス10万円/年程度になっています。これは、ワンルームマンションの設備の減価償却が、15年で終了したタイミングだからといえます。

15年目以降にどうするかを考えておかないと、突然の支出に資金繰りが厳しくなってしまうことが予想頂けると思います。

尚、15年というのは新築マンションの場合であって、中古の場合は設備の減価償却の年数がさらに短くなり、税引後キャッシュフローが一気に悪化するタイミングはもっと早くやってきます。

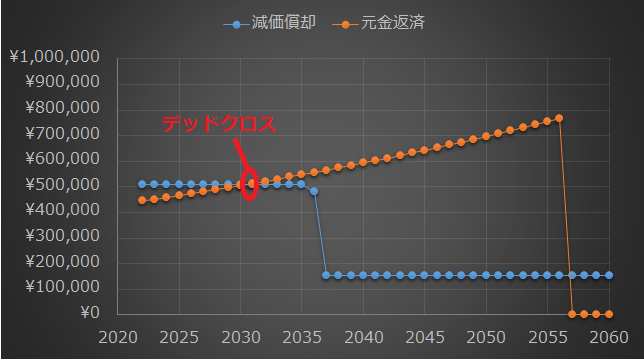

ちなみに、よく表現されている元金と減価償却の比較をするとこのような形となります。

2037年に減価償却費がガクっと下がること。元金返済部分が年々上昇していくことがわかりますが、これらのクロスする点がデッドクロスといわれても、いまいちピンとこないのがわかるかと思います。

不動産投資のデッドクロスを迎えるとどうなるか?

デッドクロスを迎えたその瞬間、

- 「税引前キャッシュフロー」 = 「税務上の損益」

となります。

デッドクロスを迎えた後は、税引前キャッシュフローよりも、税務上の損益が大きくなっていく状態に突入します。この状態を分かりやすく説明するため、税引前キャッシュフローが0万円の場合で考えてみましょう。

デッドクロス前

デッドクロス前は、税引前キャッシュフロー(0万円)よりも税務上の損益が少ないので、税務上の損益はマイナスとなります。

このとき、税務上の損益のマイナス金額に所得税率を掛けた分の還付と、住民税率(10%)を掛けた分の翌年の減税を受けることができます。

デッドクロス後

税引前キャッシュフロー(0万円)よりも税務上の損益が大きい場合、税務上の損益はプラスとなります。

このときは逆に、税務上の損益のプラス金額に所得税率を掛けた分の納税と、住民税率(10%)を掛けた分の翌年の増税となってしまいます。

不動産のデッドクロス後の黒字倒産に要注意

ここまでの説明により、ワンルームマンションの増税の仕組みを、説明させていただきました。

節税になると思っていたものが増税に転じるなどと想定外だと思われる方もいるかもしれません。

税引前キャッシュフローが0円の時に、デッドクロスへの対策をとっていなかった場合は、手元資金がない状態で納税額が増えてしまい、生活を圧迫する事態になりかねません。

税引前キャッシュフローがちょっとだけプラスだったとしても、納税額が逆転して税引後キャッシュフローがマイナスになることもありえます。

ローンの返済が進んでいて純資産が増えている状態であっても、手元資金が破綻すると、いわゆる黒字倒産になりかねません。

また、キャッシュフローが最初からマイナスの場合は、さらに深刻な事態になります。キャッシュフローがマイナスで投資を開始するのは、戦略的な理由や見通しがない限りはお勧めしません。

不動産投資のデッドクロスの対策

デッドクロスは「税引前キャッシュフロー」を「税務上の損益」が上回るということを正しく理解していれば、デッドクロスを過剰に怖がる必要はありません。

デッドクロスを迎えると、見た目のキャッシュフローの損益よりも税務上の損益がより多い金額に見えてしまいます。

あらかじめ、税引前キャッシュフローを十分なプラスにしておけば、デッドクロスを迎えた後であっても、税引後キャッシュフローもプラスにすることができ、納税で手元の資金繰りが破綻することによる黒字倒産を回避することが可能です。

税引後キャッシュフローをプラスにするための対策

税引後キャッシュフローをプラスにするための方法として、簡単な方法から手間のかかる方法までリストアップすると以下の通りです。

- 返済額軽減にて繰上返済する(100万円あたり年間5万円程度のキャッシュフロー改善効果)

- 2000万円、金利2%、35年ローン

- 元本削減効果 = 100万円 ÷ 35年 = 約3万円

- 利息削減効果 = 100万円 × 2% = 約2万円

- 金利が低く、年数の長いローンに借り換え

- 築浅の物件に買い替え、ローンを組み直す

特に物件自体に問題がない限りは、繰上返済をお勧めしたいと思います。

他の方法は追加の手数料がかかりますので、資金を確保する必要があります。余裕資金があればむしろ繰上返済に回した方が良いと思えるくらいです。

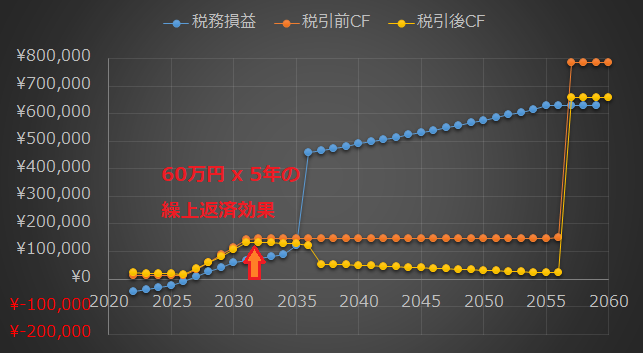

繰上返済による効果をシミュレーション

さきほどのシミュレーションの例において、2027年から5年間にわたり毎年60万円(計300万円)、返済額軽減型の繰上返済をしてローン返済額を抑えた場合を想定したものが以下のグラフの通りとなります。

残債を減らした分、ローンの返済額も減りますので、税引前キャッシュフローがプラスになり、16年目以降も、減価償却費の大幅削減にともなう、納税額アップにも耐えて、税引後キャッシュフローはなんとかプラスを維持することができました。

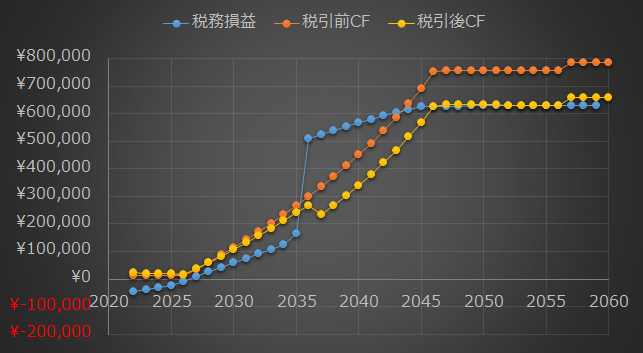

もし、5年といわず、ローン完済まで毎年60万円を20年にわたって繰上返済した場合(計1,200万円)、以下のグラフのようになります。

2046年にはほぼ全額返済となりますが、その過程においても税引後キャッシュフローのプラスを時間の経過とともに拡大し続けることが可能です。

税引後キャッシュフローを確保しておいて不測の事態に備えてもよいですし、早めに家賃収入をエンジョイしてもよいですが、繰上返済にまわして、さらなる返済の加速をすることも可能です。

また、この繰上返済はデッドクロスを迎えた後でも有効です。具体的事例を当ブログ記事[デッドクロスを迎えたワンルームマンション投資の対策シミュレーション]にも記載していますので、さらに別の事例も参照されたい場合は、ご覧になって頂くと良いかと思います。

ワンルームマンション投資を始めて5年〜10年を経過する頃から、手取りのキャッシュフローの損益よりも税務上の損益の方が高くなるデッドクロスを迎えるようになります。 その結果として、キャッシュフローは赤字なのに税務上は黒字とな[…]